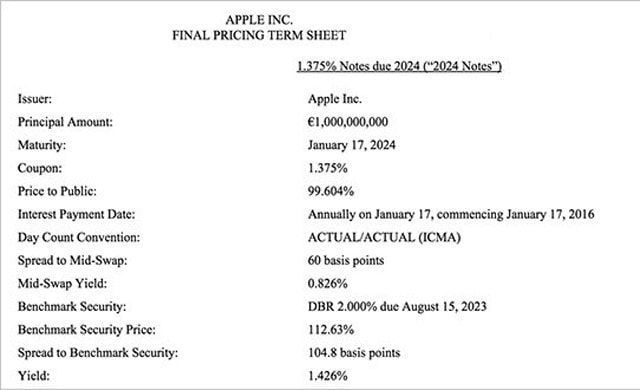

Как сообщает Apple Insider, в четверг, 10 сентября, компания Apple выпустила две новые еврооблигации стоимостью в 1 млрд евро каждая. Срок действия долговых обязанностей истечет 17 января 2024 года (первый евробонд) и 17 сентября 2027 года (второй евробонд). Доходность еврооблигаций составит 1,426% (9-летний евробонд) и 2,040% (12-летний евробонд), а выплата годовых начнется 17 января и 17 сентября 2016 года соответственно.

Подписаться на Яблык в Telegram — только полезные инструкции для пользователей iPhone, iPad и Mac t.me/yablykworld.

Гарантами Apple стали такие компании, как Goldman, Sachs & Co., Deutsche Bank, J.P. Morgan Securities и Merrill Lynch International. В качестве соруководителей выступили Citigroup Global Markets Limited и Credit Suisse Securities (Europe) Limited.

Новый выпуск облигаций состоялся 10 сентября нынешнего года. Расчетный день наступит 17 сентября нынешнего года, размер деноминаций установлен на уровне 100 тысяч евро. Покупки со стоимостью, превышающей 100 тысяч евро, будут проводиться с целочисленным коэффициентом в 1000 евро.

Apple обращается на рынок долгов, чтобы получить средства на выкуп акций и выплату дивидендов инвесторам. На счетах корпорации в оффшорных зонах находится более $190 млрд, но в связи с высокими налоговыми ставками в США Apple не может репатриировать эти деньги.

Apple планирует вернуть инвесторам $200 млрд к концу марта 2017 года за счет выплаты дивидендов и выкупа акций.

Смотрите также:

- Количество наличных денег у Apple впервые превысило отметку в $200 млрд.

- Forbes Global 2000: Apple — крупнейшая IT-компания в мире.

- Капитализация Apple в 13 раз выше, чем показатели «Газпрома».

- Почему акции Apple продолжают катастрофически терять в цене.

- Почему в ближайших кварталах продажи iPhone не станут рекордными.